值得信赖的区块链资讯!

值得信赖的区块链资讯!

贝莱德的代币化:一场68万亿的阳谋

来源:The Token Dispatch

作者:Thejaswini M

原标题:Decentralisation, But Make It BlackRock

编译及整理:BitpushNews

论区块链轨道、专有控制与68万亿美元的基础设施戏法。

每一场革命中都有这样一个时刻:你意识到反叛者已经赢了。

不是因为他们推翻了旧体系,而是因为他们自己成为了新体系。

看着Larry Fink以堪比2017年ICO创始人的热情谈论代币化,感觉真是怪异。正是这位老兄曾在2017年称比特币为"洗钱指数"。

如今,他却在CNBC上表示,加密货币在多元化投资组合中扮演着"至关重要的角色",并且"所有金融资产都将被代币化。"

是什么改变了?

我不认为芬克是经历了什么"大马士革时刻",突然顿悟了中本聪的白皮书。

我认为他意识到了一些更实际的东西:如果无法打败他们,那就收编他们。

而如果要收编,就要做得如此彻底,以至于十年后,人们将不记得曾经有过另一种选择。

这就是贝莱德代币化计划的真正核心。从反乌托邦的角度看,这很"高明"。

好了,让我来拆解一下,因为贝莱德非常擅长把这件事说得复杂又充满远见,而实际上它相当直白。

贝莱德管理着13.5万亿美元的资产。他们已经识别出,到2040年,全球需要约68万亿美元的基础设施投资——新的电网、数据中心、桥梁、港口,以及所有那些无聊但至关重要的、维持现代生活运转的东西。政府没钱了。银行也受限。那么,钱该从哪里来呢?

普通人的储蓄,你的钱,我的钱。那25万亿美元躺在美国银行账户和货币市场基金里,几乎赚不到任何利息。

问题在于,没有人愿意把自己的储蓄锁定在非流动性的基础设施项目里30年。你需要动用你的钱。可能不是今天,也不是明天,但你需要知道在需要时你能拿到它。这正是你的钱一开始存在银行账户里的原因。

贝莱德的解决方案?代币化。他们打算把这些基础设施资产放到区块链上,将它们分割成微小的碎片,并让它们可以24/7交易。突然间,那个30年期的桥梁项目看起来不那么吓人了,因为,嘿,你随时可以卖掉你的代币。它变得流动了。

但是……真的如此吗?

这就是我哲学思考的一面开始发挥作用的时候。流动性到底是什么?

如果我拥有一栋房子,那是非流动性的。我不能立刻把它变成现金。但是,如果我拥有一个持有房子的房地产投资信托基金的份额,那就是流动的,我可以立刻卖掉这些份额。房子本身没有变。它们还是房子。但不知何故,代表它们的金融工具变得流动了。

代币化做的是一样的事情,只是程度更深。贝莱德想拿一个数据中心(非流动性),然后创建代表该数据中心所有权的可交易代币(流动性)。你可以24/7在区块链上交易这些代币。问题解决了,对吗?

不尽然。因为资产本身仍然是非流动性的。

那个数据中心仍然需要20年才能产生回报。那座桥仍然需要30年才能收回成本。代币化所做的是将这种非流动性分散给许多人,每个人因为可以卖给下一个人而认为自己拥有流动性。

这本身并非坏事,金融市场一直都在这样做。但让我们诚实地面对正在发生的事。贝莱德并没有解决流动性问题。他们解决的是认知问题。他们让非流动性资产感觉起来是流动的,这实际上比让它们真正流动更厉害,因为这意味着人们会自愿把钱投入这些投资中。

我可以清晰地看到"去中心化的中心化"。

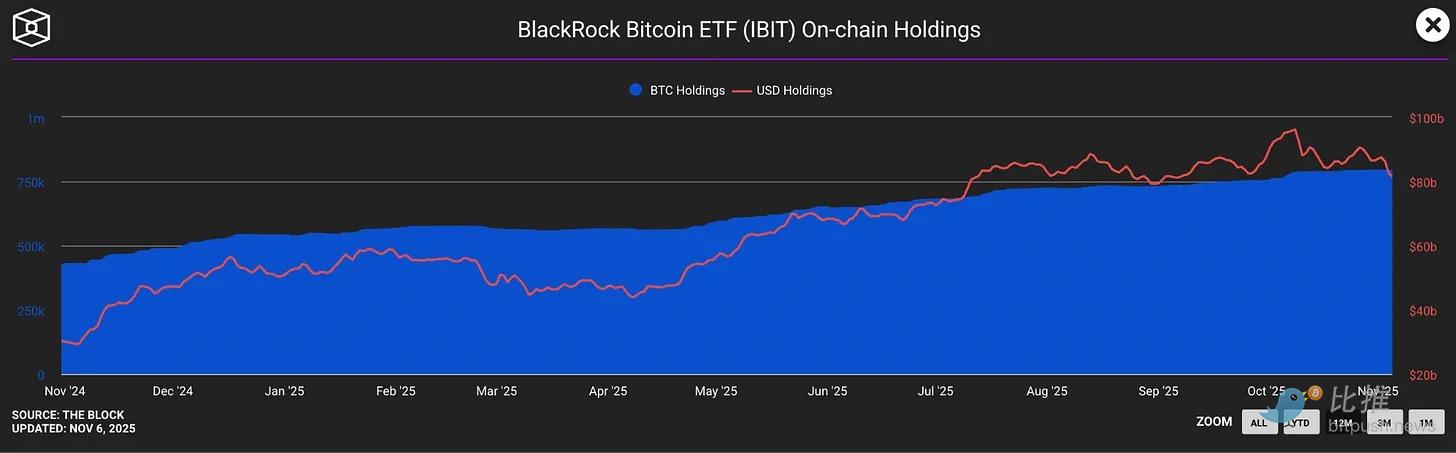

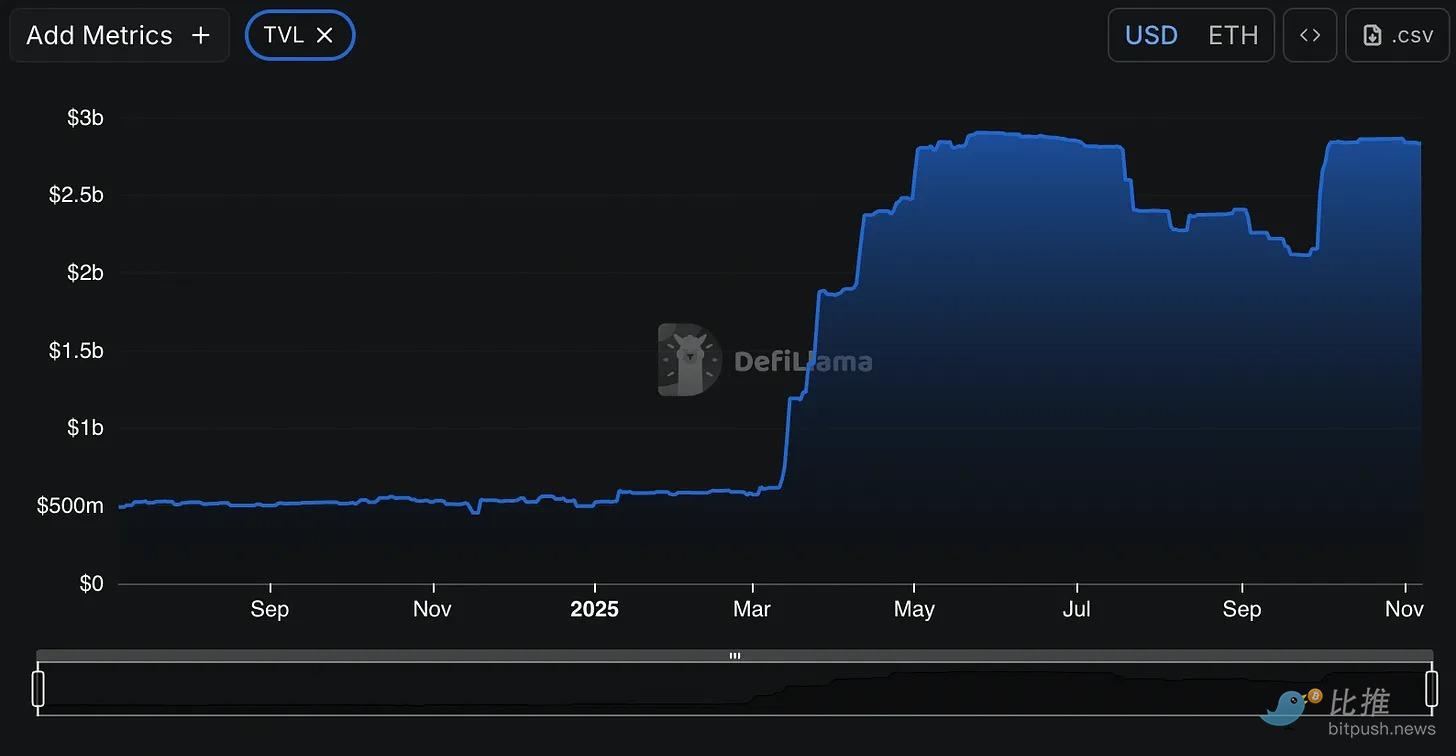

贝莱德对此甚至毫不掩饰。他们明确地在构建专有的代币化基础设施。不是使用以太坊(太去中心化,无法控制)。不是使用公共区块链来处理重要部分(尽管在方便时会使用它们,例如利用其BUIDL基金来接入DeFi流动性)。他们正在与高盛和纽约梅隆银行一起加入私有的、需要许可的区块链。

让我再重复一遍:私有。需要许可的。区块链。

你知道那是什么吗?那是一个数据库。一个非常花哨、昂贵、带有加密签名的数据库,但它仍然是一个由贝莱德控制的数据库。

我甚至对此并不生气。我反而有点佩服。这需要真正的胆识,去审视一项旨在消灭你的技术,然后想出如何利用它来让自己变得更加不可或缺。这就像唱片业当年发明了Napster一样。

让我们梳理一下贝莱德正在构建的东西,因为其范围确实令人惊叹:

-

平台:他们正在创建代币化资产赖以存在的基础设施。不是使用别人的区块链,而是构建自己的轨道,并与他们的阿拉丁风险管理系统集成。

-

合规层:他们的"sToken框架"将KYC/AML直接嵌入智能合约。转账限额、所有权权利、司法管辖区限制,全部由代码强制执行。他们的代码。

-

托管:他们持有实际资产。你拥有代表这些资产的代币,但贝莱德拥有桥梁、数据中心、房地产。

-

分销:通过他们的ETF平台、他们的机构关系,以及他们与Securitize等的合作伙伴关系。

-

定价:因为他们控制着发行,并且能够访问数据(得益于收购Preqin),他们实际上控制了这些代币化资产的价格发现。

所以……这其中有哪一点是去中心化的?区块链?很好。技术是去中心化的,而权力是完全中心化的。

这里有一个我觉得很有趣的细节:Vanguard——其高管曾公开表示比特币"没有内在经济价值"——现在是MicroStrategy的最大股东,而这家公司存在的唯一目的就是持有比特币。

怎么做到的?通过指数基金。Vanguard被要求购买指数中包含的任何东西,即使他们认为这是个坏主意。

现在,想象一下贝莱德成功地代币化了一切。代币化的ETF被加入指数。约占美国股票市场40%的指数基金,被迫购买它们。数万亿美元的被动资本将自动流入贝莱德的生态系统,无论这合不合理。

这才是真正的天才之处。贝莱德并不是试图说服所有人代币化是好的。他们试图让它变得不可避免。一旦它进入指数,资金就会自动流入。

68万亿美元的戏法

回到那个基础设施资金缺口——68万亿美元。一个巨大的数字。钱从哪里来?

贝莱德的推销辞本质上是:"我们将把这些基础设施资产代币化,通过碎片化所有权让普通投资者能够接触它们,使以前专属于少数人的投资民主化。"

这听起来很棒。但请注意发生了什么:你的流动性储蓄(在银行账户里,需要时可用)现在资助了一个非流动性的基础设施项目(锁定数十年)。代币化通过创造流动性的假象,让你安心地这样做。

你的资本现在变得非流动性了。你只是感觉不到,因为你可以交易你的代币。

再次强调,这不一定就是邪恶的。基础设施需要资金。你的储蓄需要收益。但我们不要假装这纯粹是为了创新。这是在寻找一种社会可接受的方式,将零售储蓄从安全、流动的工具转移到有风险、非流动的工具中。代币化只是让这一点变得可接受的"心理包装"。

那么,到底发生了什么?

我思考这个问题直至深夜,以下是不断在我脑海中出现的:

贝莱德有一个问题:巨大的基础设施资金缺口,而唯一现实的资本来源是零售储蓄,但人们不愿意锁定他们的钱30年。

他们有一个解决方案:代币化创造了流动性的假象,让人们更安心地将储蓄投入非流动性资产。

他们有一个机会:通过构建专有基础设施,他们可以控制整个生态系统——发行、合规、托管、分销、定价——同时使用"民主化"的语言,让它听起来像是在帮你忙。

但这可能真的会成功。不是因为这是最好的解决方案,而是因为贝莱德如此庞大,以至于他们可以使其成为唯一的解决方案。一旦代币化产品进入主要指数,资本就会自动流入。一旦资本流入,生态系统就被建立起来。一旦生态系统存在,替代方案就显得过时了。

我并不是说代币化本身是坏的。我甚至不确定它是不是。金融创新通常会创造赢家和输家,而输家通常是那些直到为时已晚才明白发生了什么的人。

然而,让我困扰的是这里使用的语言:"民主化";"完成400年前开始的工作";"将金融带给人民"。

贝莱德并不是把金融带给人民。

他们是在把人民的钱带给需要资金的基础设施项目。

这不是一回事。

对我来说,真正的民主化是关于自主权。这是被邀请到桌边和真正在桌边拥有发言权之间的区别。

当你的退休储蓄因为代币化基础设施存在于一个你从未选择过的指数中而自动流入时,那不是参与。那只是一个更复杂的、被告知该如何处理你的钱的方式。

民主需要说"不"的能力。而贝莱德的系统建立在假设你不会说"不"的基础上。

也许这没问题。也许我们确实需要一种更有效的方式来为基础设施融资。也许代币化是真正的创新。也许我只是因为目睹了金融创新持续地让创新者比参与者受益更多而变得愤世嫉俗。

但是,当世界上最大的资产管理公司告诉我,他们将使用他们掌控每一层的、中心化的、专有的技术来"民主化"金融时……哥们儿,我不知道,在我听来这不像是民主。

它听起来像别的东西。某种令人印象深刻、可能不可避免、甚至可能是必要的东西。

但不是民主。

以上就是关于「贝莱德风格」的代币化的一切。

请审视一切,尤其是细节。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 数据:GMGN KOL 榜单显示 GSD 备受关注,获取多位 KOL 净流入

- RootData:BAY 将于一周后解锁价值约 135 万美元的代币

- 标普全球:部分新兴市场稳定币规模最高可达银行存款规模的 20%

- 黄金代币合约 24 小时成交量再度跻身 Hyperliquid 前十

- Token Terminal:以太坊主网每日活跃地址数量已反超所有 Layer2

- Vitalik:今年是重获计算自主权之年,建议 ZKP、TEE、FHE 等技术融合本地部署 LLM

- Base 首次超越以太坊和 BNB Chain 的 DEX 交易量, Uniswap、Aerodrome 推动增长

- casualpig.eth 从 Bybit 提取 1000 万枚 ENA,并质押

- 闪电反手巨鲸平仓 ETH 多单,盈利 12 万美元

- YZi Labs 宣布已参与 BitGo 的 IPO

- Gate 启动黄金&白银 vs. BTCÐ 王者对决,分享 68,000 USDT

- 数据:加密市场整体下行,仅 GameFi、AI 及 RWA 板块相对坚挺

- Google Photos 上线“Me Meme”AI 生成表情功能

- AI 支付协议 PAN Network 完成 100 万美元 KOL 轮融资

- USD.AI 批准向 Sharon AI 提供最高 5 亿美元 GPU 融资额度

- YZi Labs 战略投资 BitGo 首次公开募股

- Eugene:暂时退出所有市场,目前市场大概率还会走低

- 空军总司令新开 1500 万规模 SOL 空单并滚仓多币种,总持仓规模回升至 3 亿美元

- Vitalik:优先采用去中心化社交媒体,同时探索本地 LLM 的部署方案

- BODL Ventures 创始合伙人:传奇量化基金 QRT 加码香港市场并启动加密岗位招聘

- 数据:Hyperliquid 平台鲸鱼当前持仓 64.41 亿美元,多空持仓比为 0.91

- Meme 币memes市值回涨至 1000 万美元,现报价约 0.0104 美元

- 贝佐斯辟谣 Polymarket 官推内容:不知道为什么你们要编造此事

- A 股黄金概念持续拉升,中国黄金、豫光金铅涨停

- 现货白银突破 99 美元关口,新年首月涨超 38%

- Polymarket 官推频发假新闻引争议,Jeff Bezos 亲自辟谣

- 在特朗普任命的 SEC 主席领导下,2025 年加密货币执法行动减少 60%

- RIVER 短线一度逼近 70 USDT,24H 涨幅近 30%

- 比特币充币情绪延续,过去 24 小时 CEX 净流入 5,024.49 枚 BTC

- Morningstar Ventures:并非 Space 的领投方,该项目已承诺退还至少 50%的公募资金

- 特朗普称已锁定下一任美联储主席人选,贝莱德高管成黑马

- 数据:900 枚 BTC 从 Fidelity Custody 转出,经中转后转至另一匿名地址

- 数据:某巨鲸 4 天前高位卖 1 万 ETH 后 OTC 抄底回补

- 重仓做多贵金属巨鲸浮盈突破 47 万美元,代币化黄金合约持仓规模逼近 500 万美元

- 比特币挖矿难度下调 3.28% 至 141.67 T

- 现货白银站上 97 美元,再创历史新高

- 代币化黄金板块总市值升至 51.2 亿美元,XAUT、PAXG 跻身加密货币排行榜前六十

- 美股收盘加密板块跌多涨少,VIX 收跌 7.46%,ETHZ 收涨 4.15%

- 数据:“麻吉大哥”再次加仓以太坊多单,目前仓位价值约 1211 万美元

- TikTok官宣美国方案,两公司共同运营,字节保留算法知识产权

- 某 Pendle 投资人地址将 180 万枚代币转入 CEX,持仓 3 年价值约 383 万美元

- Capital One 斥资 51.5 亿美元收购金融科技初创公司 Brex

- BitGo 纽交所上市首日上涨约 20%,盘中估值最高达 26 亿美元

- SEC 与 CFTC 将于下周举办关于加密货币监管协调的联合活动

- World Liberty Financial 与加密卫星公司 Spacecoin 达成合作并互换代币

- Cap 第二季积分活动 Homestead 将于 1 月 29 日开始,7 月 23 日结束

- 若比特币跌破 8.8 万美元,主流 CEX 累计多单清算强度将达 6.38 亿

- Farcaster 创始人澄清:协议当前运行正常,购房资金来自 Coinbase IPO 收益

- 加密恐慌指数回升至 24,市场仍处于极度恐慌区间

- 特朗普称获格陵兰全面准入,北约推动加强北极安全但协议细节存疑

比推专栏

更多 >>观点

比推热门文章

- 闪电反手巨鲸平仓 ETH 多单,盈利 12 万美元

- YZi Labs 宣布已参与 BitGo 的 IPO

- Gate 启动黄金&白银 vs. BTCÐ 王者对决,分享 68,000 USDT

- 数据:加密市场整体下行,仅 GameFi、AI 及 RWA 板块相对坚挺

- Google Photos 上线“Me Meme”AI 生成表情功能

- AI 支付协议 PAN Network 完成 100 万美元 KOL 轮融资

- USD.AI 批准向 Sharon AI 提供最高 5 亿美元 GPU 融资额度

- YZi Labs 战略投资 BitGo 首次公开募股

- Eugene:暂时退出所有市场,目前市场大概率还会走低

- 空军总司令新开 1500 万规模 SOL 空单并滚仓多币种,总持仓规模回升至 3 亿美元

比推 APP

比推 APP