值得信赖的区块链资讯!

值得信赖的区块链资讯!

数据注水?Polymarket百亿估值的真正逻辑是…

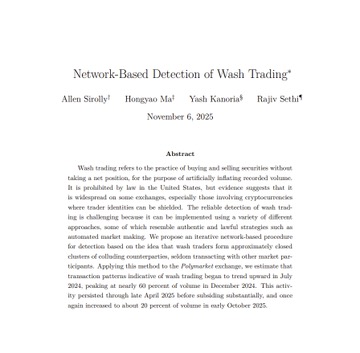

最近,哥伦比亚大学的一篇研究论文让风口上的“预测市场(Prediction Markets)”陷入争议。

论文作者分析了区块链平台 Polymarket 的两年历史数据,发现约 25% 的成交量可能属于清洗交易(wash trading)——即同一主体在自己账户之间对倒买卖,制造虚假活跃度。在某些热点事件周,比如美国大选或体育总决赛,这一比例甚至飙升至 60%。

研究虽未正式同行评审,但足以撕开预测市场狂热表象的一角。因为过去半年,这个赛道的热度几乎“肉眼可见”:监管放宽、巨头加持、资本狂飙、政治加码——预测市场,正在成为2025年最受瞩目的“金融新物种”。

从“边缘博彩”到“金融新物种”

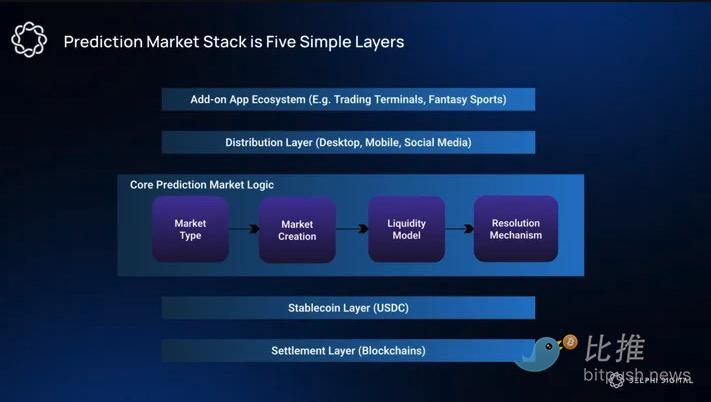

预测市场的玩法并不复杂:你可以押注“特朗普能否赢得选举”“美联储是否会降息”“下一届诺奖得主是哪国人”等事件,平台根据交易双方的价格形成“市场概率”,被视作“群体智慧”的体现。

2025年,这种“用钱投票”的方式迎来了三重爆发契机:

监管松绑

今年5月,美国商品期货交易委员会(CFTC)撤回了对 Kalshi 的诉讼,正式承认预测合约可以在“特定框架下合法交易”。

9月,CFTC 又向 Polymarket 发出“不执法函”(No-Action Letter),允许其重新开放美国市场。

这意味着预测市场从“灰色地带”走向“监管可视”,为资本介入扫清最大障碍。

资本+政治下注

紧接着,资金蜂拥而至:

8月,Polymarket 获得特朗普长子 Donald Trump Jr. 参股的 1789 Capital 投资;

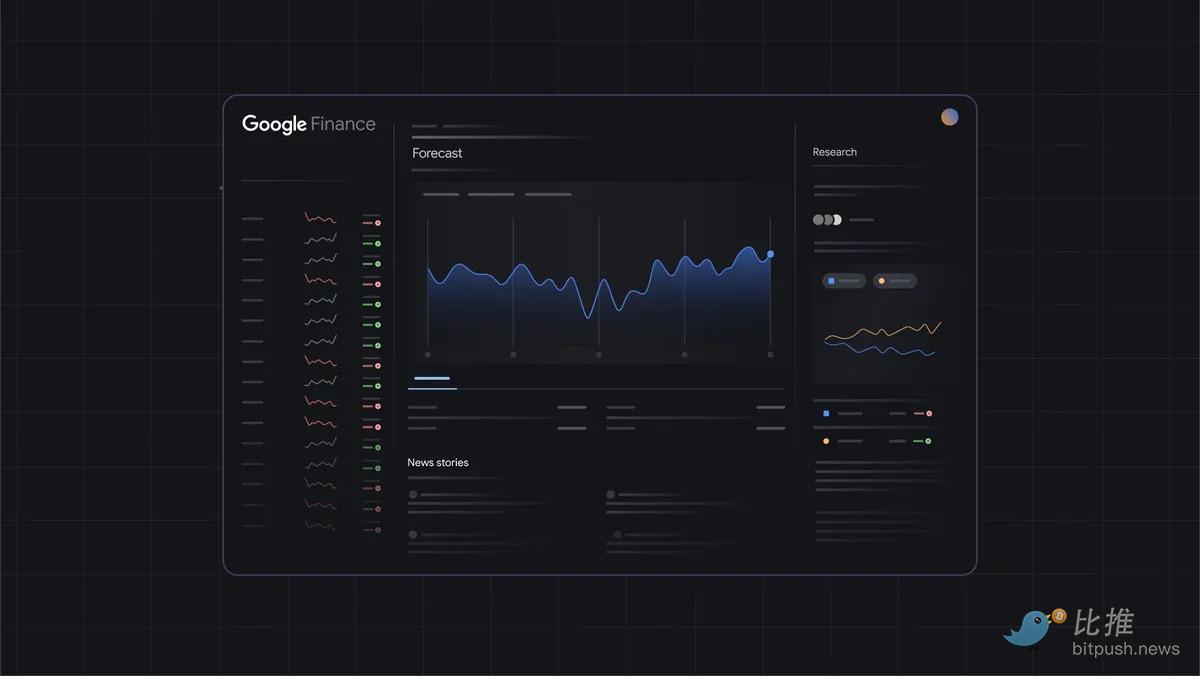

然后,继9月纽约证券交易所母公司ICE以20亿美元投资将Polymarket估值推高至80亿美元,以及10月竞争对手Kalshi在a16z与红杉资本领投下估值达到50亿美元后,市场热情仍在急剧升温。

据彭博社最新消息,Polymarket正寻求以120亿至150亿美元的更高估值进行新一轮融资,而Kalshi的估值据信也已突破100亿美元大关。

在这场资本狂飙的背后,政治力量的深度介入不容忽视。

特朗普政府上台后营造的“市场友好型”监管氛围,为预测市场的爆发铺平了道路。CFTC的态度转变、ICE的巨额投资,均被市场解读为明确的政策信号。

更值得注意的是特朗普家族的亲身参与:Donald Trump Jr.不仅通过1789 Capital投资Polymarket,还出任Kalshi的顾问职务;

ICE首席执行官Jeff Sprecher—他也是美国前小企业管理局局长Kelly Loeffler的丈夫–亲自主导了对Polymarket的投资;

而特朗普旗下社交平台Truth Social也宣布将推出自有加密预测平台“Truth Predict”。

资本、政策与家族影响力的多重合力,正推动预测市场从边缘试验走向主流金融舞台。

巨头助推主流化

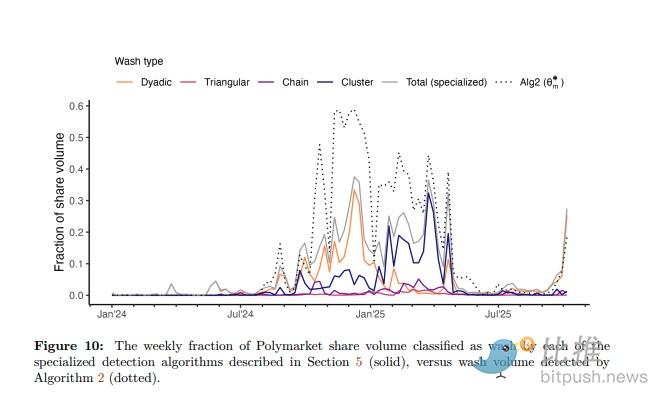

10月,谷歌(Google)宣布将在 Google Finance 搜索结果中整合 Polymarket 和 Kalshi 的实时预测数据,比如,当用户搜索“2028年总统是谁”或“美联储降息概率”时,结果下方会出现预测市场的实时数据图。

这意味着,预测市场第一次被“嵌入”到全球最大的信息入口中,成为公共信息流的一部分。

这意味着,预测市场第一次被“嵌入”到全球最大的信息入口中,成为公共信息流的一部分。

谷歌没有披露与两家公司的具体合作模式,但对于市场来说,这一动作堪称“主流化里程碑”:预测市场从“币圈玩家的对赌工具”,变成了普通用户可见、媒体可引用的数据产品。

结果很明显:10 月 Polymarket 的交易量创下历史新高,单月交易额超过30亿美元,用户数较9月份增长了93.7%。

哥大质疑的“假成交”,究竟有多严重?

回到哥大论文的研究数据:Polymarket 在 2024-2025 年间有大约四分之一的成交存在可疑模式:账户之间频繁对倒、成交时间间隔极短、几乎不持仓结算。这些特征与过去 NFT 市场的“刷量”极为相似。

报告作者推测,预测市场 wash trading 动机主要有三种:

① 为争夺未来代币空投或激励积分;

② 为制造市场热度吸引新用户;

③ 个别做市商通过“假成交”稳定价格区间。

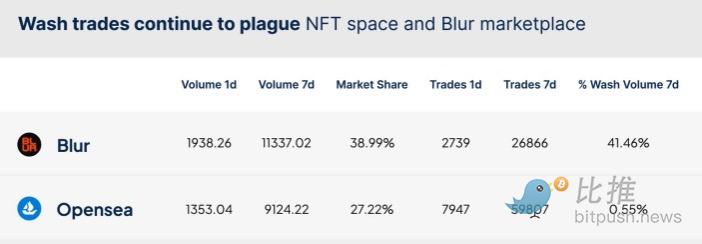

换句话说,有人可能为了刷活跃度、抢积分、获得未来代币奖励,而反复在市场里“假下单”。这在加密领域并不陌生:从NFT到DeFi,几乎每一轮创新都伴随“刷数据”行为,但即便如此,预测市场的“水分”并非行业最高。对比来看:

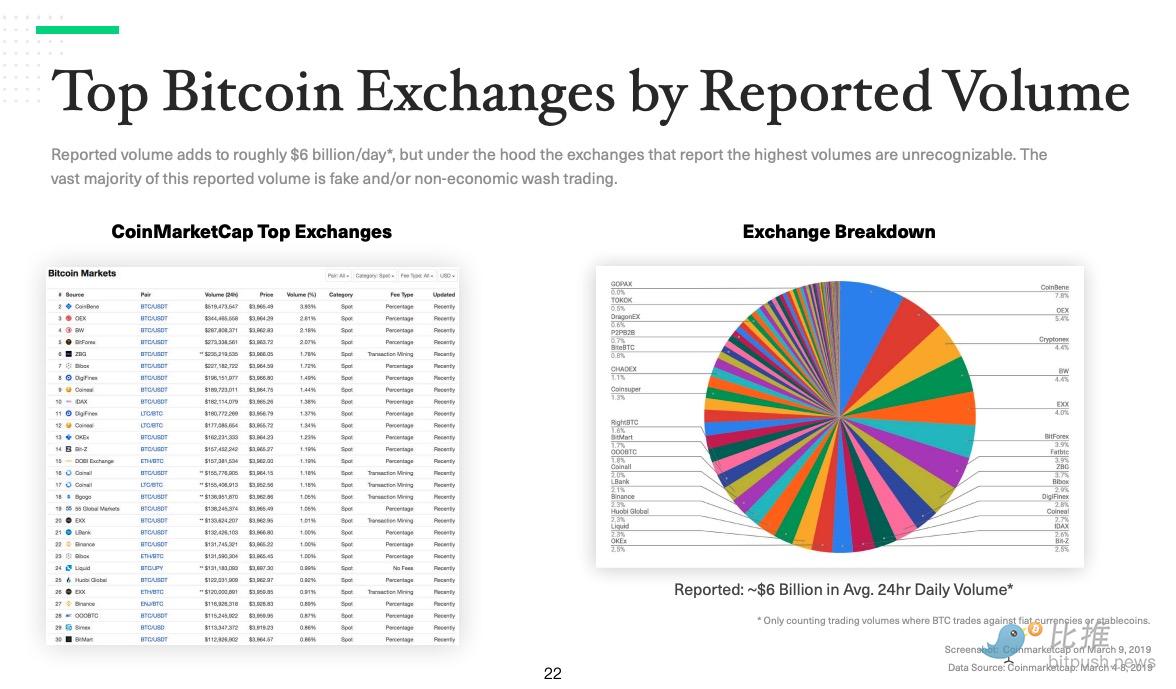

未受监管的比特币交易所早期“假量”曾高达 70% 以上(来自 Bitwise 2019 年的报告)。

在 NFT 市场,市场火热时期的 washing trading 比例也在 20%—50% 之间。

相较之下,Polymarket 的平均 25% 属于“中等偏高”水平。再加上 Kalshi 的合规性更强、KYC 严格,整个行业的“真实度”其实已远超早期的币圈,因此,从行业维度看,预测市场的“注水并非灾难性问题。

此外,针对哥大研究的结论,业内也出现了不同的声音。

AWS 前工程师 yassinelanda.eth 在审阅该论文后提出了几点反驳。

他认为,这项研究在方法上存在局限——其结论建立在单一的链上数据模型之上,而像 Polymarket 这样的平台实际拥有更复杂的信号系统来识别真实用户并公平分发奖励。此外,研究的结论对分析时设置的参数非常敏感,其揭示的问题严重性可能并不稳定。

他进一步指出了预测市场的一个关键特性:在这个领域,有价值的信号远比原始交易量重要。单纯的“左手倒右手”刷量循环无法产生真正的利润(PNL)。如今,先进的链上监控和推荐系统已经能够有效区分有信息的真实交易流与来自做市商、机器人及自成交的市场噪音,并在推荐和奖励中降低后者的权重。

在他看来,评判一个预测市场的核心标准不应是“总交易量”这个易掺水的表面数据,而应是:

-

预测准确度:市场的结果准不准。

-

校准度:预测概率与实际发生频率是否匹配。

-

买卖价差与市场深度:市场流动性好不好,交易成本高不高。

-

新闻事件时的滑点:在有新消息时,价格能否迅速、平稳地反应,而不是剧烈波动。

这些关于市场质量和信息效率的指标,才是衡量预测市场价值的真正核心。

赌性回潮:当“下注”成为时代情绪

正如芝加哥大学社会学者莉迪亚·格兰特所观察到的:“预测市场在某种意义上延续了美国的信仰体系—它让人们在巨大的不确定性中,依然能通过‘下注’这个动作,获得一种虚幻的掌控感。”

这句话,精准捕捉了当下美国的社会脉搏。面对高通胀、政治撕裂与阶层固化的现实,一种“赌徒心态”正悄然成为普遍的情绪出口,从体育博彩到加密货币,再到如今的预测市场,越来越多的美国人开始将命运交给概率,把焦虑释放在盘口之间。

而当华尔街巨头也投身其中,这一趋势更获得了资本与制度的双重认证。 ICE等机构的巨额投资表明,主流金融界正将预测市场视为下一代“事件驱动型”风险定价的基础设施,而不再仅仅是边缘的博彩游戏。

正如 SynFutures 首席执行官 Rachel Lin 所指出的:“预测市场的真正价值,在于能量化传统金融无法定价的东西,比如政策决策、技术突破和地缘政治风险。”

与此同时,Polymarket 推出 POLY 代币等动作为生态发展注入了新燃料。研究机构 Delphi Digital 认为,未来融合多市场数据与AI分析的预测“终端”,很可能开启一个类似meme币热潮的新交易赛道。

当然,挑战依然存在。 美国监管机构仍在为“衍生品”还是“赌博”的定义争论不休,这层未散去的政策阴云,仍是预测市场走向完全主流化的最后一道关卡。

但资本、技术与社会情绪合流的大势已不可逆。人们以为自己在预测未来,却没意识到,这场全民下注的热潮,本身就成了这个时代最真实的写照。

作者:Bootly

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 美股三大股指收涨,芯片股普遍反弹

- 数据:467.28 枚 BTC 从 MARA 转出,价值约 734.73 万美元

- 以媒:伊拉克库尔德武装开始地面进攻伊朗

- 美元指数下跌 0.28%,收于 98.764

- 美国总统特朗普:想当伊朗领导人的人,最后都死了

- Punchbowl记者:白宫官员现确认,沃什将取代美联储理事米兰的席位

- 伊朗革命卫队(IRGC)顾问:伊朗已准备好进行持久战

- 数据:17.78 万枚 SOL 从 Binance 转出,价值约 1642 万美元

- 美联储褐皮书:总体而言,经济预期乐观,多数地区预计未来几个月经济将呈现小幅至温和增长

- 黄仁勋:AI热潮的资金来源“清晰明了”

- 英伟达CEO黄仁勋:将投资300亿美元于OpenAI,1000亿美元不在考虑之中

- 伊朗开始转向为长期战争做治理准备

- 白宫表示已向参议院提交凯文·沃什担任美联储主席的提名

- Michael Saylor:Strategy 比特币买入潜力超过市场可供出售的数量

- Eric Trump:家族矿企 American Bitcoin 比特币持仓量突破 6500 枚

- 数据:240 枚 BTC 转入 Jump Crypto,价值约 2172 万美元

- Paradex 宣布将于 3 月 5 日进行创世空投

- Circle 过去 2 天已铸造 20 亿枚 USDC

- 知情人士:前 OpenAI 首席研究官正为一家 AI 创企筹集 7000 万美元资金

- Matrixport 关联巨鲸的 ETH 和 BTC 多单浮盈已超 2200 万美元

- 数据:ETH 当前全网 8 小时平均资金费率为 0.0036%

- 美 SEC 主席:AI 重塑资本市场监管,将打击利用 AI 进行欺诈或夸大宣传行为

- 贝莱德自 2 月 24 日以来净流入 17,642 枚 BTC,约合 12.8 亿美元

- 特朗普第二任期首年美国联邦政府裁员 386,826 人

- 埃森哲以 12 亿美元的价格收购测速软件 Speedtest 母公司 Ookla

- Wintermute 分析师:资本已开始阶段性转向加密资产,BTC 跑赢美股或因资金轮动

- 分析:若比特币突破 72,000 美元,或将迅速涨至 80,000 美元

- 伊朗严词否认秘密和谈传闻,指责《纽约时报》大搞心理战

- 数据:435 枚 PAXG 从 Paxos 转入 Cumberland DRW,价值约 225 万美元

- RedStone 已在 Stellar 网络上部署价格预言机

- 美股开盘加密货币概念股大幅上涨,COIN 涨超 12%

- 白宫将审议美 CFTC 提出的新预测市场措施

- 灰度向 Coinbase 转入价值超 3700 万美元的 BTC 和 ETH

- 数据:655.19 枚 BTC 从匿名地址转出,经中转后流入 Coinbase

- 美国 2 月标普全球服务业 PMI 终值 51.7,预期 52.3

- 美参议员 Cynthia Lummis,银行将可以提供比特币这样的数字资产服务

- 分析师:比特币主要期限期权和末日期权的隐含波动率 IV 均未出现升高

- 伊朗否认情报部曾与美国中央情报局接触商谈

- 标普 500、纳指和道指均开盘上涨,涨幅分别为 0.35%、0.63% 和 0.25%

- 美防长称美伊冲突可能持续 8 周甚至更长

- 灰度:2 月 Solana 链上稳定币交易量创 6500 亿美元新高,支付需求升温

- BPI:AI 模型倾向于将比特币作为价值储存手段,将稳定币用于支付

- 分析:比特币“五连阴”后现修复信号,衍生品健康扩张指向阶段修复

- 美联储理事米兰:应继续降息以应对经济不确定性

- Angle Protocol 社区通过决议将有序关停 EURA 和 USDA 稳定币

- 某个疑似与美伊冲突关联的内幕钱包投入 3000 美元预测伊朗政权将在 3 月 31 日前垮台

- 市场强劲反弹后,主流 CEX、DEX 资金费率显示看空情绪大幅缓解

- 英国上议院就稳定币监管问题对 Coinbase 高管进行质询

- Sui 原生稳定币 USDsui 上线,承诺将资产收益回馈 Sui 生态

- 某鲸鱼平仓 ETH 空单损失超 152.9 万美元并将钱包内资金全部提取

比推专栏

更多 >>- B52 Were on the way to Iran|0304 Middle East

- 开放独角兽门票:从 Robinhood 到 MSX,一场 Pre-IPO 的链上平权实验

- Big player's 『Trigger moment』|0227Europe

- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

观点

比推热门文章

- 数据:467.28 枚 BTC 从 MARA 转出,价值约 734.73 万美元

- 以媒:伊拉克库尔德武装开始地面进攻伊朗

- 美元指数下跌 0.28%,收于 98.764

- 美国总统特朗普:想当伊朗领导人的人,最后都死了

- Punchbowl记者:白宫官员现确认,沃什将取代美联储理事米兰的席位

- 伊朗革命卫队(IRGC)顾问:伊朗已准备好进行持久战

- 数据:17.78 万枚 SOL 从 Binance 转出,价值约 1642 万美元

- 美联储褐皮书:总体而言,经济预期乐观,多数地区预计未来几个月经济将呈现小幅至温和增长

- 黄仁勋:AI热潮的资金来源“清晰明了”

- 英伟达CEO黄仁勋:将投资300亿美元于OpenAI,1000亿美元不在考虑之中

比推 APP

比推 APP